目次

学資保険とは?

子どもが生まれたらすぐに検討したい教育資金のための保険

学資保険は、子どもの教育資金を準備するための保険です。正式にはこども保険といいます。

保険会社と契約して保険料を払い込むことで、大学進学のタイミングで学資金や満期金という形でまとまったお金が受け取れます。商品・プランによっては、中学や高校進学のタイミングで祝い金が受け取れるものもあります。

払い込んだ保険料に対して、その総額よりも多い額の学資金が受け取れることもあるため、貯蓄性がある保険として、教育資金づくりに利用されます。

学資保険は、契約者である親に万一のことがあった場合、以後の保険料は支払う必要がなくなり、学資金は予定通り受け取れるという払込免除という仕組みがあります。

また、商品・プランによっては、子どもの医療保障を付けることもできます。

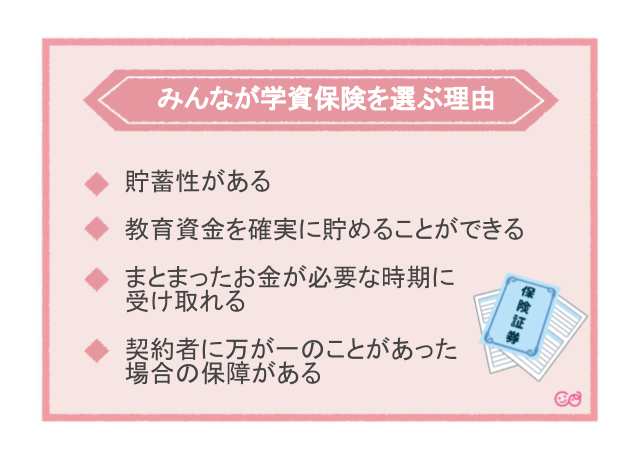

みんなが学資保険に入る理由は?

貯蓄性がある

貯蓄性に優れた学資保険は、払い込んだ保険料の総額よりも、受け取れる学資金などのほうが多くなります。この増える割合を「返戻率」と呼び、最近は105%程度が主流です。

つまり、100万円の保険料を払い込んだら、最終的には105万円が受け取れ、5万円得するというわけです。

現在は低金利のため、銀行に預けていてもなかなか増えない状況ですので、少しでもお金を増やしたいなら、学資保険を利用して貯めるほうが有利です。

教育資金を確実に貯めることができる

学資保険のメリットのひとつが、お金を貯められるということです。

一度契約すれば、後は口座からの自動引き落としやカード払いの形で、意識することなく保険料が払い込まれていきます。そのため、自分でコツコツ貯金するのが苦手な人でも「知らない間に貯まっていた」ということに。

また、銀行預金はいつでもお金を引き出せますが、学資保険は保険会社に申し出て解約しない限り、お金を引き出せません。つい使い込んでしまうということがないのも「貯まる」理由です。

まとまったお金が必要な時期に受け取れる

教育資金準備で大事なことは、必要とする時期に向けて、目標となる額を貯めることです。

大学の入学金は、一般的には合格発表後の、2月~3月頃に必要。私立大学の推薦入試などでは10月~12月に必要なこともありますから、高校3年生の冬には準備しておきたいものです。

学資保険は、そうした必要時期に合わせて学資金が受け取れるようにプランが組まれていますから、自然と、目標に向けた貯蓄ができます。(契約時期によって変わる部分もあるため、加入時によく確認してください)

契約者に万が一のことがあった場合の保障がある

お伝えしたように、学資保険に加入していると、契約している親に万一のことがあったときは、払込免除という仕組みで、以後の保険料が不要になります。学資金は予定通り受け取れるので、教育資金準備の一部について、もしもに備えた保障があると言えます。これは学資保険ならではの強みです。

家族の生活のための生命保険にも加入されているとは思いますが、教育資金にあたるぶんは学資保険に任せて、生命保険金額を下げれば、保険料を抑えることもできるでしょう。

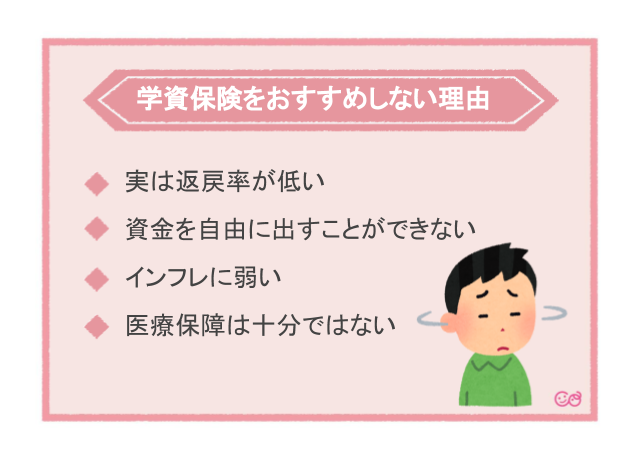

学資保険をおすすめしない派の4つの理由

1.実は返戻率は低い

学資保険の貯蓄性を測る尺度は返戻率です。現在は105%前後が主流でしょうか。

100万円を払い込んだら105万円をうけとれるということですが、実は、金融商品として考えた場合、これは決して高い利率とは言えないのです。

返戻率は、18年間など保険期間全体を通してみた率であり、通常、金融商品は1年あたりに投資元本に対してどの程度の利益を得たかという年利回りで測ることが多いです。保険期間18年の学資保険が、返戻率105%だったとして、これを年利回りに直すと、約0.27%です。

他の金融商品と比べてみると、定期預金でも0.1%程度の利回りになるものはありますし、投資信託であれば5%程度の利回りも珍しいことではありません。

利回りに注目して考えると、学資保険は特に強みがあるとは言えないでしょう。

2.資金を自由に出すことができない

学資保険は、契約時に決めた時期に学資金や満期金が支払われる以外は、払い込んだお金を引き出すことができません。これが預金との大きな違いで、このことを金融商品の世界では「流動性が低い」といいます。

どうしてもという場合は解約するしかありません。しかし学資保険は途中解約すると戻ってくるお金(解約返戻金)が払込保険料総額よりも少ない「元本割れ」の状態になります。つまり、解約すると損をしてしまうのです。

予定通りに貯められればいいのですが、やむをえない事情でお金が必要になったときや、想定よりも入学時期が早まるなどしてお金が必要でも解約できない、または解約して損をしてしまうというデメリットがあります。

3.インフレに弱い

学資保険は長い期間をかけてお金を貯めるものです。今年生まれたお子さんが大学に入学するのは18年先のことですね。学資保険は、その18年後に学資金を受け取るための契約ですが、受取額は「今」決めた額になっています。

しかし、たとえば、学資金100万円が受け取れる契約をしたとして、今年の100万円と、18年後の100万円が同じ価値だと言えるでしょうか?

18年前に、身近なものの値段がいくらだったか思い出してみてください。同じ値段ではないはずです。

基本的に、ものの値段は少しずつ上がっていく性質があり、これをインフレといいます。教育資金にも同じことが起こります。今年は100万円で入学できる大学も、18年後には入学金はもっと上がっているのが自然です。

そのため、将来の受取金額を今、固定してしまう学資保険は、物価の上昇に対応しきれない可能性がある=インフレリスクに弱いと言えます。

4.医療保障は十分ではない

学資保険のなかには、子どもの医療保障を付けられる商品・プランがあります。

しかしそのような学資保険は、保険料の一部が保障の準備に使われてしまうので、返戻率は低くなります。なかには満期まで解約しなくても返戻率が100%未満の元本割れ状態になる場合もあり、貯めることを第一に考えるなら医療保障の必要性をよく検討したほうがいいでしょう。

また、学資保険は進学時期に満期になる定期タイプの保険ですから、満期金を受け取った時点で契約が終了し、医療保障もなくなってしまいます。つまり、学資保険の保障は子どもの間だけで、大人になってからは保障がないということです。

病気やケガが心配なら、より安価な医療保険や共済もあります。それらに比べると、学資保険の医療保障は弱いと言わざるをえません。

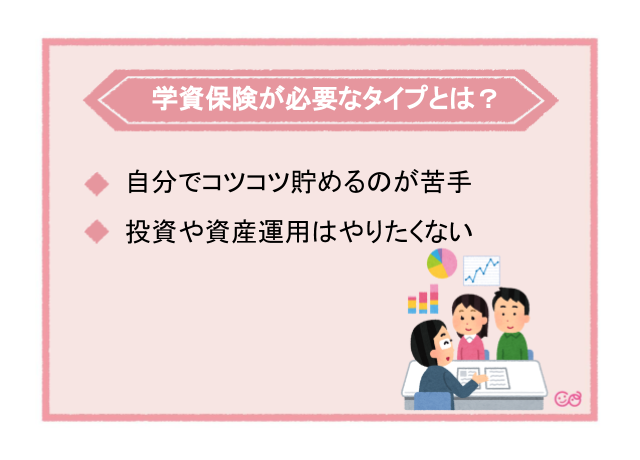

学資保険が必要な人は?

学資保険の弱点を紹介しました。かといって、学資保険がまったく無意味かというとそんなことはありません。

次のような人は、学資保険の特徴を活かせるため、学資保険を利用するメリットが大きいと言えます。

自分でコツコツ貯めるのが苦手な人

貯金を続けるのが苦手だという人は、一度契約すれば勝手に引き落としされていく学資保険が向いているでしょう。

途中解約で損をしてしまうという流動性の低さも、つい使い込んでしまうことを防げるという意味ではメリットとして働きます。

投資や資産運用はやりたくないという人

学資保険は、金融商品としての利回りはさほどでもないということをお伝えしました。利率を追求するなら投資信託などを活用するのがおすすめですが、そのためには投資や資産運用の知識も必要ですし、ある程度はリスクを覚悟しなくてはなりません。

そうしたことが難しいし、リスクがあるのが怖いという人は、安全性の高い学資保険のほうが向いています。

わからないことはFPに相談しよう!

弱点と利点の両面から学資保険を見てきました。教育資金づくりには、学資保険以外の選択肢もあります。どれかひとつを選ぶというよりは、いくつかの手段を組み合わせるのが良いでしょう。

実際、どのような形が良いのかは、それぞれの家庭の状況にもよるため、一概には言えません。

自分で考えるのが難しい場合は、ファイナンシャルプランナー(FP)のアドバイスを参考にするのもひとつの方法です。FPになら、家庭の状況を踏まえた、適した教育資金準備法を提案してもらうことができるでしょう。

学資保険以外で教育資金を貯める方法は?

それでは、学資保険以外で教育資金を貯める方法はあるのでしょうか?FPに聞いてみました!

おすすめ商品①個人向け国債

個人向け国債は、債券という金融商品の一種で、国が発行しているものです。銀行や証券会社で購入できます。

3年・5年・10年満期のものが販売されており、購入すると、保有している間、半年ごとに利息が支払われ、満期には購入した額面が戻ってきます。利率は発行時期によって違い、10年ものは期間中に変動します(最低でも0.05%が保証)。

たとえば利率が0.1%で、5年ものを100万円購入すると、5年後に利息と合わせて100万5000円が受け取れます。

途中解約すると直近2回ぶんの利息が差し引かれますが、基本的に元本割れはしないと考えて大丈夫です。

現在は金利が低いため、利率も高いとは言えませんが、安全性が高く、仕組みもわかりやすいことから、投資デビューには良い商品ではないでしょうか。

おすすめ商品②投資信託(つみたてNISA)

投資信託は、投資のプロにお金を預けて運用してもらうという商品です。証券会社で購入できます。

リスクを覚悟して高いリターンを狙うものから、安全重視のものまで、運用の方針の違いによってさまざまな投資信託があります。プロに任せることができるとはいえ、そもそもの投資信託選びが必要で、元本保証されていない点には要注意。始めるなら、少額を定期的に購入する積み立て投資がおすすめです。

なかでも「つみたてNISA」という制度を利用すれば、本来は課税される運用益が非課税になります。「つみたてNISA」は一人がひとつだけ口座を持て、証券会社がピックアップした投資信託から選ぶというシステムですが、比較的、安全性が高いものが選ばれているので、始めやすいでしょう。

口コミ

おすすめ商品③ジュニアNISA

ジュニアNISAはお子さん名義で口座を開き、その中で株式投資をする制度です。証券会社で申し込めます。

ジュニアNISA口座で投資した株式は、利益が出ても非課税になる特典がありますが、お子さんが18歳になるまで、原則引き出すことができません。この性質を利用して、教育資金づくりに使えますが、株式投資はリスクも大きく、元本は保証されないので、余裕資金を使ってやることが大事です。

うまくいけば大きなリターンが期待できる点が強みです。リターンが出なくても条件を満たせば株主優待という特典を受け取れる株式もあります。また、お子さんの金融教育もかねて一緒に投資の勉強をしながらやってみるのもいいかもしれませんね。

口コミ

おすすめ商品④終身保険

終身保険は、本来は誰かが亡くなったとき、残された家族の暮らしを保障するための保険です。学資保険同様、貯蓄性があり、解約すれば受け取れる解約返戻金は、払い込んだ保険料総額を上回ることがあります。この性質を利用して、終身保険で教育資金を準備することができます。

学資保険は満期がくれば必ず学資金が支払われますが、終身保険は解約するまでそのままです。そのため、他の方法でも並行して資金を準備しておき、そちらでまかなうことができれば、終身保険は解約せずに据置にすることで、解約返戻金はどんどん増えていき、将来、親の老後資金に転用できるというメリットがあります。

注意したいのは、学資保険同様、解約時期によっては元本割れしてしまうということ。最近は、低解約返戻金型といって、保険料を払い込んでいる期間は必ず元本割れするという商品が主流です。そのかわり、払い込みを終えたあとは高い貯蓄性を持っています。

口コミ

まとめ

学資保険の弱点を中心にお伝えしました。一方で、学資保険ならではの特徴や、学資保険が向いている人がいることも紹介しました。

学資保険が教育資金準備の唯一の方法でないことがおわかりいただけたかと思いますが、「じゃあ、どうしたらいいの?」と思ってしまった人もおられるかもしれませんね。

学資保険以外の金融商品についても記事中で紹介しましたが、どんな方法がベストかはご家庭によっても異なります。迷う場合は、ぜひ一度、FPの意見やアドバイスも聞いてみてください。適切な方法の組み合わせで、お子さんの教育資金づくりをスタートしましょう!

・表示価格は、改正前の消費税率で掲載されている場合があります。ご了承ください。